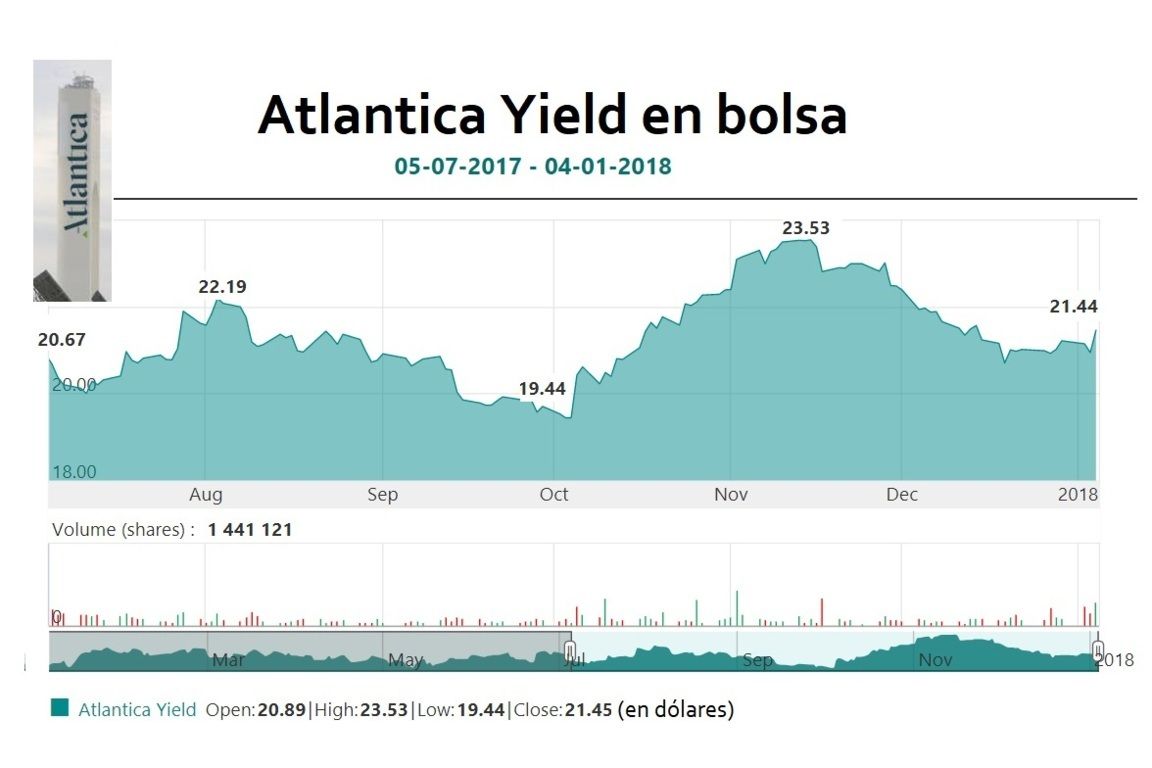

- La condición de los canadienses para comprar el 16,5% de la yieldco fue que cotizara a 24,25 dólares y está en 21,44.

- No obstante, hay otros fondos de inversión interesados en adquirir ese paquete tras la venta del 25%.

- La salida de Atlantica Yield es clave en el proceso de reestructuración y saneamiento de Abengoa.

- Por ese motivo se incorporó Gonzalo Urquijo al Consejo de Administración: supervisar personalmente el proceso.

Abengoa tropieza con un problema para la venta del 16,5% de

Atlantica Yield, con el que cuenta como pieza clave en su proceso de reestructuración y saneamiento financiero. Es la cotización de la

yieldco, que se revalorizó hasta casi 24 dólares con la venta del 25% al fondo canadiense

Algonquin Power, pero inicio ese mismo mes, en contra de lo previsto, un proceso descendente con el que cotiza ahora a 21,44 dólares (

en la imagen, al cierre de este jueves).

Sin embargo, el precio de cotización es decisivo para los canadienses. Algonquin Power pagó, al comprar el 25%, 24,55 dólares por acción, el mismo pactado para ejercer el

derecho de compra del 16,5% restante. Obviamente, si el valor está tres dólares por debajo, lo más probable es que Algonquin renuncie a ejercer ese derecho, lo que deja en suspense la operación.

El presidente de Abengoa,

Gonzalo Urquijo, se incorporó en el Consejo de Administración de Atlantica Yield, en sustitución de

María José Esteruelas, precisamente por ese motivo:

supervisar personalmente la salida de la ingeniería de su filial, de la que depende el ingreso, según lo previsto, de unos 350 millones, que se sumarían a los 515 de la venta anterior.

Abengoa pactó incluso una

cláusula por la que le permitía beneficiarse de una revalorización de hasta 60 céntimos por título en un plazo de un año, a pesar de que el proceso de venta del 16,5% se cumple, según el acuerdo, dos meses después de la venta del 25%.

Así las cosas, la única alternativa es volver a ofrecer el 16,5% a otros fondos de inversión que ya se mostraron interesados en la venta anterior del 25%. Es la opción que explicó el propio Urquijo entonces: "Si Algonquin decide no comprar, ya tenemos diferentes socios financieros que quieren comprar ese 16%". Son los casos de

Brookfied, Starwood o

Blackrock.

El problema, sin embargo, es el precio, a ser posible el mejor por los ingresos que supone para la ingeniería por la prima.

En cualquier caso, el desenlace de Atlantica Yield es un paso del grupo, que espera mejorar con

ingresos, no ventas, sin perder de vista la importante desinversión en el

Tercer Tren de México, la segunda joya para culminar el plan de reestructuración.

Rafael Esparza