- El grupo eleva los números rojos a 165,2 millones con una mejora insuficiente del Ebitda (2,3%).

- Los ingresos caen en todas las áreas y en los dos principales mercados: España (-9,8%) y Reino Unido (-13,6%).

- Y a eso se añade el impacto de la provisión de 299,9 millones en su filial cementera.

- El margen operativo sube un 1,4% pero gracias a la contención de gastos, del 12,6%.

- Reduce un 6% deuda financiera neta con recurso en el último trimestre y un 34,3% en el ejercicio.

- Sólo Servicios Medioambientales y Agua crecen en Ebitda, un 3,2% y un 1,7%, mientras la cartera cae un 6%.

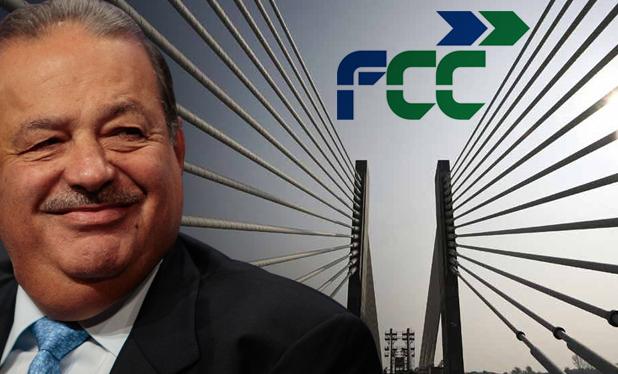

FCC se alarga en el tiempo para salir de una crisis que dura ya seis años, como sus pérdidas, y sin alternativas aparentes. El grupo que preside el mexicano

Carlos Slim (

en la imagen) sigue en

números rojos tras perder 165,2 millones de euros netos en 2016, como consta en los

resultados, tres veces más que los 46,3 millones de 2015.El beneficio bruto de explotación (

Ebitda), piedra de toque en el caso de FCC para generar fondos, crece apenas un 2,3%, hasta 834 millones, pero con caída de ingresos en todas las áreas y sus dos principales mercados: España (3.072,5 millones, el 9,8% menos) y Reino Unido (889,3 millones, un 13,6%).Ha influido, esta vez, la

provisión de 299,9 millones en el último trimestre en la filial cementera. Sin ese impacto, dice FCC, el beneficio antes de impuestos hubiera sido de 133,8 millones.Mejora el margen operativo (del 12,6% al 14%), pero gracias a la contención de gastos, del 12,6%, y a la venta de activos y la deuda sigue siendo un gran problema.La

deuda financiera neta con recurso se ha reducido un 6% en el último trimestre, hasta 2.334 millones. Y desde principios de año la

deuda financiera neta en su conjunto ha descendido en el ejercicio un 34,3%, de 5.473,6 a 3.595,8 millones de euros.Hay que tener en cuenta la ampliación de capital, completada en marzo, algunas ventas y las desconsolidación de la filial americana

Giant Cement, venta que afecta al negocio cementero de FCC, es más débil: facturó 536,2 millones en 2016, el 7,6% menos.Las divisiones de

Servicios Medioambientales y

Agua reducen los ingresos en menor proporción que otras (4,5%, hasta 2.728 millones, y 2,3%, hasta 1.009,8 millones) y crecen en Ebitda, un 3,2% y un 1,7%. Respecto a la división medioambiental, FCC destaca el efecto del tipo de cambio en Reino Unido derivado del

Brexit.Es llamativa la caída de ingresos en el caso de

construcción (-17,1%, hasta 1.652,6 millones), que baja en Ebitda un 27,4% con una caída más profunda en los casos de España (-35,4%) e Hispanoamérica (-29,5%). En el caso de España, es deterioro es debido en gran medida al retraso en la

inversión pública.En paralelo, FCC ha reducido su

cartera un 5,9%, a 30.589,9 millones de euros. La mayor parte, un 85,4%, concentrada en agua y gestión de residuos.

Rafael Esparza