El modelo Herrhausen de gobernanza se va imponiendo poco a poco en España, coincidiendo con la segunda ola, no de coronavirus, sino de fusiones bancarias. Primero fueron Caixabank-Bankia y ahora, Unicaja-Liberbank. Recuerden el modelo, en sus líneas maestras: el presidente se queda con el periodista, las RRPP y el abogado; y el CEO con todo lo demás.

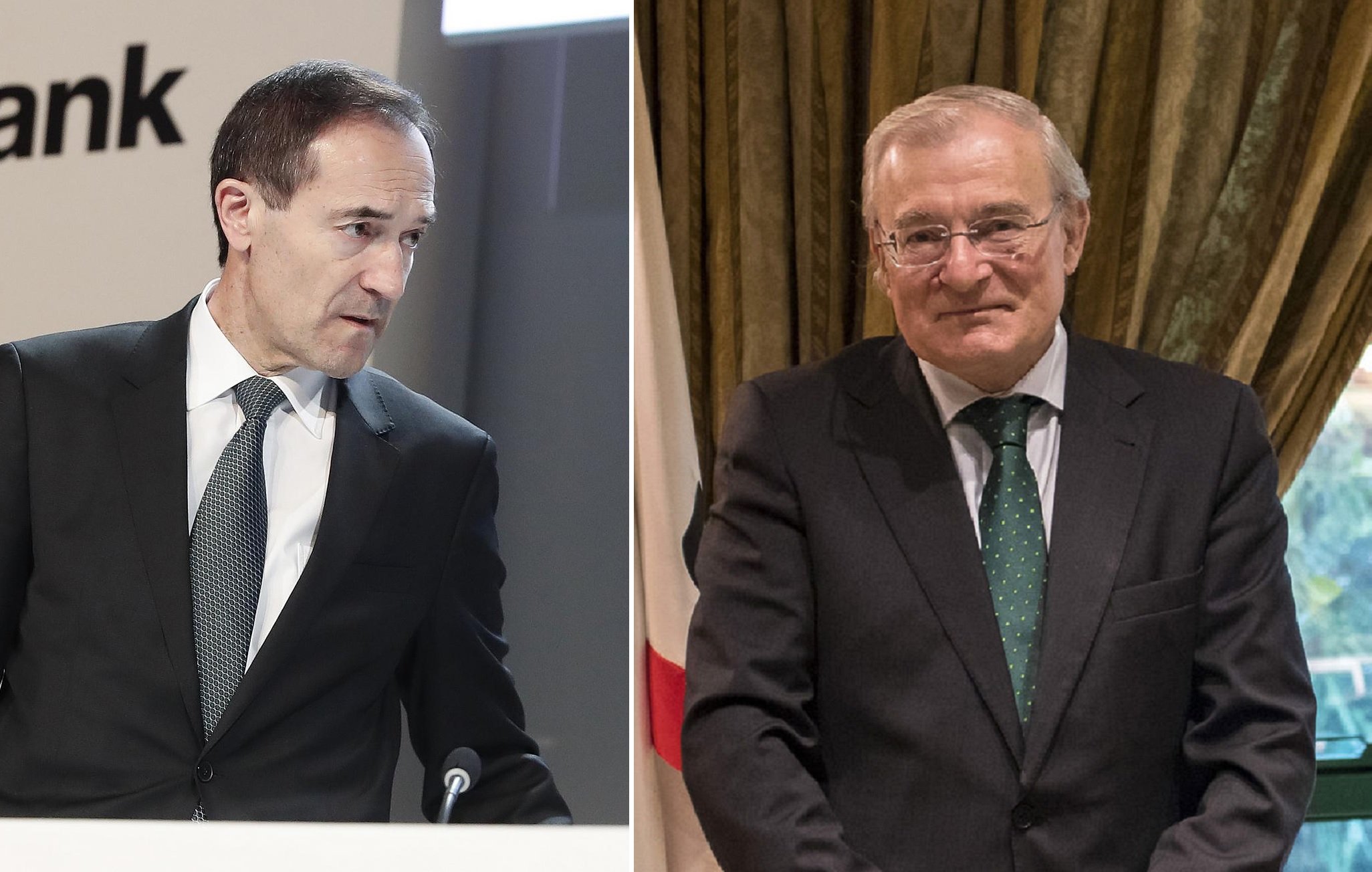

El segundo noviazgo entre la entidad que preside Manuel Azuaga y la que dirige Manuel Menéndez parece avanzar de manera adecuada y eso implica cesiones por ambas partes, también -y sobre todo- en la composición del futuro organigrama. Los sillones no son lo más importante, naturalmente, pero sí lo más difícil de concretar porque nadie se quiere quedar atrás.

Modelo Herrhausen: Azuaga (73 años), actual presidente ejecutivo de Unicaja, asumirá la Presidencia de la fusionada, pero sólo de manera transitoria, según Cinco Días, lo que significa que puede durar tanto tiempo como se quiera, siempre y cuando finalice en algún momento. En cualquier caso, la idea es seguir las líneas generales del modelo Herrhausen, y con un presidente bastante poderoso.

De hecho, el modelo anglosajón con origen en Alemania, consiste en tener, además del consejo de administración, un consejo de vigilancia con una única función: echar al presidente del consejo de administración. El de vigilancia no manda nada, pero en él recae la función más determinante.

Menéndez (60) será el CEO gracias a la cesión en la ecuación de canje, que quedará finalmente en un 58-42 a favor de Unicaja, frente al 54-46 que pretendió hace meses y que llevó a la ruptura de relaciones. Lo cierto es que el 58-42 está más cerca de la postura inicial de Unicaja (60-40) que de la de Liberbank (50-50).

Luego está otro asunto no menos importante: la Fundación Bancaria Unicaja, máximo accionista de Unicaja con el 49,7% del capital, no podrá bajar del 30% de la entidad resultante. Es más, quedarse en el umbral del 30% sería peligroso porque le obligaría a lanzar una OPA por el cien por cien del capital en caso de bajar, aunque fuera al 29,9%. Y eso podría suceder en el mismo momento en el que la entidad tuviera que hacer una ampliación de capital.