Talgo ha frenado y ha recibido castigo bursátil este viernes (-6%). Esa ha sido la reacción a la rebaja de sus previsiones anuales, después de presentar unos malos resultados en el primer semestre. Y es que ha tenido caída de beneficio neto (-46%), de ventas (-26%) y de Ebitda (-11%).

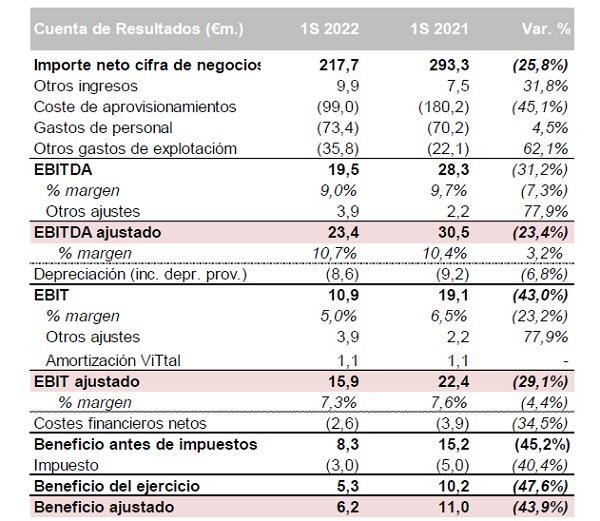

El fabricante de trenes que controla la familia Oriol y que dirige Gonzalo Urquijo ha ganado sólo 5,5 millones de euros hasta junio, lo que supone un 46% menos que hace un año. Parece que tras un mal primer trimestre (en el que ganó 3,4 millones, un 47% menos) no ha podido acelerar la marcha entre los meses de abril y junio, donde sólo ha obtenido 2,1 millones. Por su parte, el resultado de explotación (Ebit) ha sido de 10,88 millones (-43%) y el beneficio bruto de explotación (Ebitda) ajustado ha descendido, pasando de 30,5 millones a 23,4 millones.

A Talgo le siguen pasando factura los problemas en la cadena de suministros, que le provocan retrasos en sus proyectos, a pesar de que la actividad de mantenimiento ya ha recuperado los niveles preCovid. Sus ventas se han reducido un 26%, a 218 millones, de esta cifra, el área de material rodante ha aportado 199,14 millones y la sección de máquinas auxiliares otros, 18,6 millones. Además, la cartera de pedidos se ha situado en 2.900 millones, siendo un 8% inferior, pero le garantiza un elevado nivel de actividad industrial para el periodo 2022-2025, y 2.000 millones corresponden a proyectos de mantenimiento. Los analistas del Banco Sabadell han destacado que Talgo no ha registrado nuevos contratos significativos en el semestre y se ha extraído de la cartera el proyecto de mantenimiento de Rusia (unos 160 millones) por cancelación del contrato.

Renfe le reclama 116 millones en compensación por el retraso en la entrega de trenes de alta velocidad Avril y Talgo baraja empezar a enviarlos en el primer trimestre de 2023, dos años más tarde de lo previsto

Las inversiones de capex han ascendido a 10 millones, en línea con lo previsto, sobre todo en I+D. Sin embargo, la deuda financiera neta se ha situado en 163 millones, un nivel claramente superior al esperado por los analistas del Banco Sabadell (92 millones), con un consumo de capital circulante de -122 millones, porque el menor grado de avance de los proyectos retrasa los hitos de cobro e incrementa el nivel de existencias y pagos a proveedores. Eso sí, Talgo ha destacado que cuenta con liquidez por 400 millones y vencimientos para el segundo semestre y 2023 de casi 100 millones, y su deuda tiene un coste medio del 1,09%.

Talgo ha rebajado sus previsiones para 2022, tras adaptar la realidad del entorno inflacionista y las disrupciones coyunturales en la cadena de suministros. Unas cifras que siguen apoyadas en los proyectos de fabricación de Alemania, Dinamarca, Egipto y el de 40 locomotoras para Renfe, así como unas buenas expectativas comerciales. Pero ojo, porque el operador público ferroviario español le reclama 116 millones en compensación por el retraso en la entrega de trenes de alta velocidad Avril y Talgo baraja empezar a enviarlos en el primer trimestre de 2023, dos años más tarde de lo previsto en un principio.