Talgo ha acelerado en el primer trimestre en lo que a pedidos y diversificación se refiere, logrando dar la vuelta a sus resultados: ha ganado 7,1 millones de euros, lo que supone un 70,4% más que hace un año, cuando el beneficio se desplomó un 73,4%, hasta los 4,2 millones. Sin embargo, el mercado -bastante insaciable- quiere más.

En concreto, las acciones han llegado a subir ligeramente por encima del 2%, aunque cerca del final de sesión el alza era del 1,6% y ha logrado cerrar con un aumento del 1,95%, hasta los 5,74 euros. Por tanto, la cotización sigue un 38% por debajo del precio del debut de hace cuatro años (9,25 euros), una meta que aún no ha conseguido batir y no parece que vaya a hacerlo en el corto plazo.

El beneficio mejora por el avance en la fabricación de pedidos y los menores costes financieros tras la refinanciación de deuda

El fabricante de trenes de la familia Oriol no sólo ha mejorado su beneficio por el avance en la fabricación de pedidos, también por los menores costes financieros tras la refinanciación de deuda. Por su parte, el Ebitda ha sido de 14,3 millones (+5,9%) y la cifra de negocios ha aumentado un 2,2%, hasta los 87,1 millones dado el avance de la ejecución de los pedidos en los que trabaja actualmente: los trenes AVE ‘Avril’ y la remodelación de ‘trenes hotel’ para Renfe, y la primera fase de ingeniería de los 23 trenes de larga distancia para la alemana Deutsche Bahn y la remodelación de coches del metro de Los Ángeles.

Talgo cuenta con una variada cartera de pedidos pendientes de ejecutar, valorada en 3.080 millones, tras conseguir nuevos contratos por 550 millones hasta marzo, entre ellos, el de Deutsche Bahn. Además, hay que sumar los logrados tras cerrar el primer trimestre: el suministro y mantenimiento de seis trenes de larga distancia para la egipcia ENR, y la renovación de hasta 121 coches de los Cercanías de Los Ángeles (EEUU). Todo esto ha sido “resultado de los esfuerzos por impulsar la actividad comercial para reforzar la cartera de pedidos con proyectos que aporten calidad y garanticen la sostenibilidad del modelo de negocio”, según la compañía.

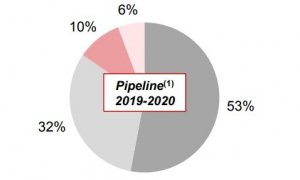

En paralelo a la mayor internacionalización, diversifica la cartera: para 2019-2020, 53% será muy alta y alta velocidad, 32% Cercanías y Regionales, 10% coches de pasajeros y 6% servicios

Claro que la cosa no acaba aquí porque Talgo confía en sumar más proyectos pronto, pues en la actualidad compite por una veintena estimados en un total de 8.200 millones, y analiza otras 45 oportunidades valoradas en unos 12.000 millones para presentar también ofertas. Y en paralelo a la ampliación de la presencia en el exterior, se diversifica la cartera, de hecho, su pipeline para 2019-2020 es el siguiente: 53% muy alta velocidad y alta velocidad (destacando el concurso de HS2 en Reino Unido, para el que Talgo está preseleccionada), 32% Cercanías y Regionales, 10% coches de pasajeros y 6% servicios.

Claro que la cosa no acaba aquí porque Talgo confía en sumar más proyectos pronto, pues en la actualidad compite por una veintena estimados en un total de 8.200 millones, y analiza otras 45 oportunidades valoradas en unos 12.000 millones para presentar también ofertas. Y en paralelo a la ampliación de la presencia en el exterior, se diversifica la cartera, de hecho, su pipeline para 2019-2020 es el siguiente: 53% muy alta velocidad y alta velocidad (destacando el concurso de HS2 en Reino Unido, para el que Talgo está preseleccionada), 32% Cercanías y Regionales, 10% coches de pasajeros y 6% servicios.Por cierto, Talgo no sólo está atenta a pedidos de fabricación, también le interesa competir con Renfe como operadora del AVE, tras la liberalización de este servicio que llegará en diciembre de 2020, según La Información. Claro que la apertura a la competencia también ha atraído las miradas de Ilsa (empresa que tiene detrás a Acciona y Air Nostrum) o al operador ferroviario francés SNCF… y seguro que habrá muchas más.