- Es decir, todos aquellos que adquirieron acciones en la famosa OPV y todavía las mantenían en el momento del canje.

- Estos accionistas, como diría un castizo, han recibido dos veces: en la suscripción y en el canje y, en este segundo caso, sin comerlo ni beberlo.

- En el caso de entidades nacionalizadas, cuyas acciones no cotizaban en el momento del canje (por ejemplo, Liberbank), el problema está en quién valora las mismas a efectos del intercambio.

- Y en todas las entidades, los canjes de preferentes se han realizado por debajo del valor nominal.

Lo más divertido del mundo moderno es la imaginación que derrocha en la elaboración de eufemismos. El denominado rescate de la banca nacionalizada es uno de los ámbitos en los que no cabe duda que las autoridades han derrochado talento para no llamar a nada por su nombre.

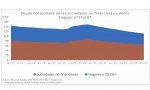

El caso es que desde que comenzó el año hemos asistido a lo que el FROB ha venido en denominar "acciones de gestión de instrumentos híbridos y deuda subordinada" ¿Y en qué consisten básicamente esas acciones Pues mire usted, en convertir de manera forzosa a los tenedores de participaciones preferentes y deuda subordinada en accionistas de las entidades nacionalizadas: los famosos canjes.

En dichos canjes se han valorado los títulos en manos del público por debajo del nominal de los mismos: son las pérdidas que la UE a través del famoso Memorandum of Undertanding (MoU) o Memorando de Entendimiento, en español, obligaba a que asumieran los tenedores de dichos títulos si el Reino de España quería la ayuda comunitaria para el rescate.

Nada que oponer a que los que suscribieron estos títulos, puesto que recibían altos cupones y no eran meros depositantes, asumieran pérdidas salvo, claro está, que los tribunales les den la razón en sus reclamaciones, acerca de si hubo o no engaño en la comercialización de los mismos.

Las pérdidas que el Estado ha hecho asumir a estos inversores vienen provocadas porque, a cambio de sus títulos, se les ha entregado acciones de las entidades de que eran acreedores que no valían el nominal (lo que efectivamente prestaron) de aquéllos. Sobre el papel, el valor de las acciones entregadas no alcanzaba dichos nominales, pero sí superaba el valor de las preferentes y bonos canjeados. En ese sentido, el canje reducía las pérdidas de los inversores y era beneficioso para los mismos.

En el caso de entidades nacionalizadas cuyas acciones no cotizaban en el momento del canje (por ejemplo Liberbank), el problema está en quién valora las mismas a efectos del canje. Si además, los títulos (bonos y preferentes) canjeados no cotizaban, nos encontramos con el mismo problema: ¿quién valora los mismos

El FROB solucionó este problema encargando valoraciones de las acciones y de los títulos canjeados a los de siempre, las sociedades que ya avalaron ante la CNMV, y lo han vuelto a hacer ahora con el canje ante el mismo organismo, la bondad de las emisiones originales de preferentes y bonos. Es decir, a los propios bancos emisores.

En el caso de entidades nacionalizadas, cuyas acciones cotizaban en el momento del canje -el caso de Bankia-, el problema es más peliagudo porque había precio de mercado para las acciones entregadas. Así, si el valor de mercado de las acciones entregadas a los preferentistas y bonistas superaba al de sus títulos (aunque no superase a sus nominales), está claro que se perjudicó a alguien. En concreto, se perjudicó a los accionistas minoritarios, que en el caso de Bankia eran todos aquellos que adquirieron acciones en la famosa OPV y todavía las mantenían en el momento del canje.

Estos accionistas, como diría un castizo, han recibido dos veces: en la suscripción y en el canje y, en este segundo caso sin comerlo ni beberlo.

Rodrigo de Silos

rodrigode@hispanidad.com